Artykuł autorstwa eksperta PKF (Grażyna Sadowska - Partner), został opublikowany 12 sierpnia 2013 r. na łamach dziennika "Rzeczpospolita".

Podatnicy, którzy świadczą zarówno czynności opodatkowane, jak i czynności zwolnione z VAT, są zobligowani do grupowania wydatków, które można przypisać czynnościom opodatkowanym oraz czynnościom zwolnionym z VAT (art. 90 oraz 91 ustawy o VAT). Jednakże niejednokrotnie nie jest możliwe przypisanie wydatków wyłącznie do jednej z tych grup. W takiej sytuacji podatnik dokonuje obliczenia tzw. wskaźnika proporcji, o którym mowa w art. 90 ustawy. Takie grupowanie wydatków u podatników, u których występuje tzw. sprzedaż mieszana, ma duże znaczenie w świetle przepisów VAT, ponieważ istotnie wpływa na obliczenie możliwego do odliczenia podatku naliczonego.

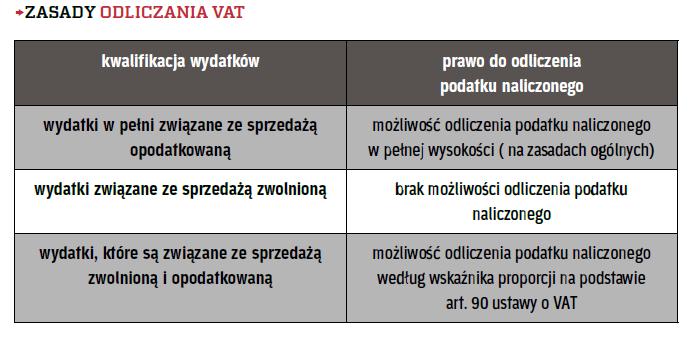

Poniższa tabela prezentuje ogólne zasady odliczenia podatku naliczonego w zależności od zakwalifikowania wydatków do wydatków związanych ze sprzedażą opodatkowaną, zwolnioną lub braku możliwości przypisania kosztów do jednej z tych grup.

* opracowanie własne

Pomocne interpretacje

Typowymi w działalności przedsiębiorcy wydatkami, których nie można przypisać tylko sprzedaży opodatkowanej lub zwolnionej, są wydatki związane z ogólnym zarządem, np. usługi księgowe, zakupy materiałów do biura, zakup środków trwałych i wartości niematerialnych i prawnych służących całej spółce (np. serwery i licencje do nich). Jednak każdy podatnik powinien zakwalifikować wydatek zgodnie z rzeczywistym przeznaczeniem. Przy wątpliwościach (szczególnie w sytuacji kwalifikacji wydatków do grupy z pełną możliwością odliczenia VAT) warto wesprzeć się interpretacjami, orzeczeniami, a także przygotować sobie pod daną kwalifikację notatkę z uzasadnieniem (w szczególności, jeśli dotyczy wydatków o dużej wartości). Takie postępowanie może się okazać bardzo pomocne w sytuacji ewentualnej kontroli organów skarbowych.

Wskaźnik proporcji odliczenia podatku naliczonego ustala się na podstawie art. 90 ust. 3–12 ustawy o VAT. Ogólny wzór do obliczenia wskaźnika wygląda następująco:

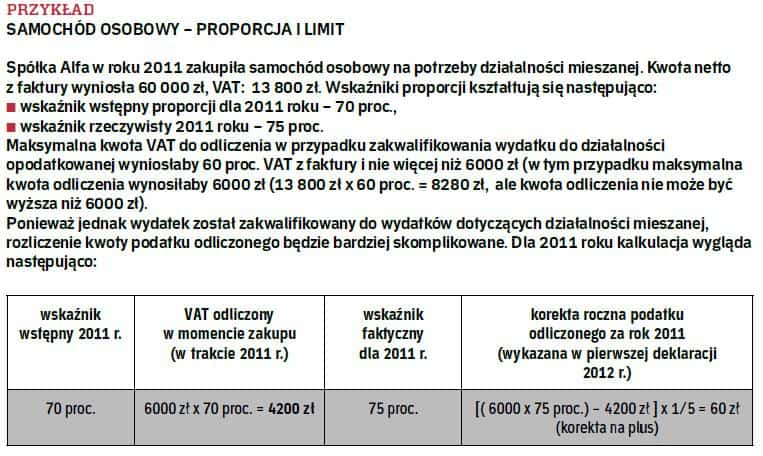

Uwaga! Wskaźnik proporcji ustalony na podstawie obrotów z ubiegłego roku służy jako wskaźnik proporcji do odliczenia w roku bieżącym jako tzw. wskaźnik wstępny. Po ustaleniu rzeczywistego wskaźnika proporcji podatnik zobligowany jest do korekty VAT naliczonego – czyli dokonać tzw. korekty rocznej. Korektę roczną na podstawie faktycznego wskaźnika proporcji wykazuje się w pierwszej deklaracji roku następnego, tj. w deklaracji za styczeń lub pierwszy kwartał (art. 91. u 3 ustawy).

Uwaga! Zgodnie z art. 90 ust. 4 ustawy o VAT, obliczony wskaźnik proporcji zaokrągla się w górę do najbliższej liczby całkowitej.

PRZYKŁAD: WSTĘPNY I OSTATECZNY

Wskaźnik proporcji obliczony na podstawie obrotów z roku 2012 służy w roku 2013 jako wskaźnik odliczenia VAT naliczonego dla wydatków ponoszonych w roku 2013, których nie można przypisać tylko do działalności zwolnionej ani tylko do działalności opodatkowanej.

Korekta roczna VAT naliczonego za rok 2013 następuje w pierwszej deklaracji w roku 2014 (tj. deklaracji za styczeń 2014 roku lub za I kwartał 2014 roku). Takiej korekty dokonuje się na podstawie faktycznie wykonanego wskaźnika proporcji ustalonego dla roku 2013. Jednocześnie wskaźnik ten będzie używany przez cały rok 2014 jako „wstępny wskaźnik proporcji”, według którego podatnik będzie dokonywał częściowego odliczenia podatku naliczonego.

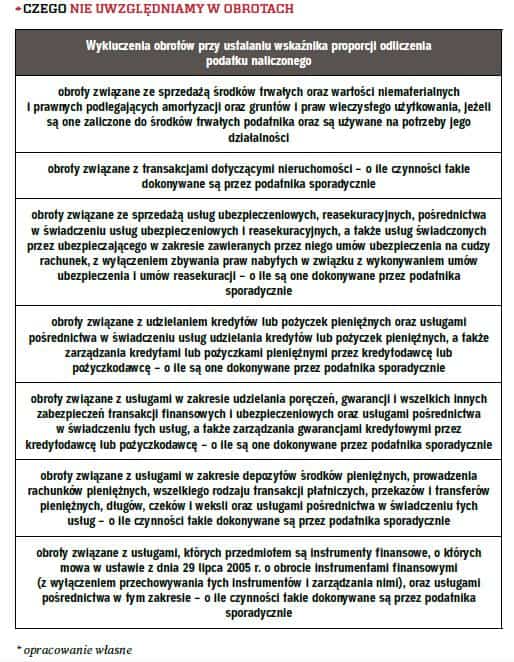

Obliczając wskaźnik proporcji VAT należy wykluczyć z obrotów transakcje, które ustawodawca wymienił w artykule 90 ustawy o VAT >patrz tabela.

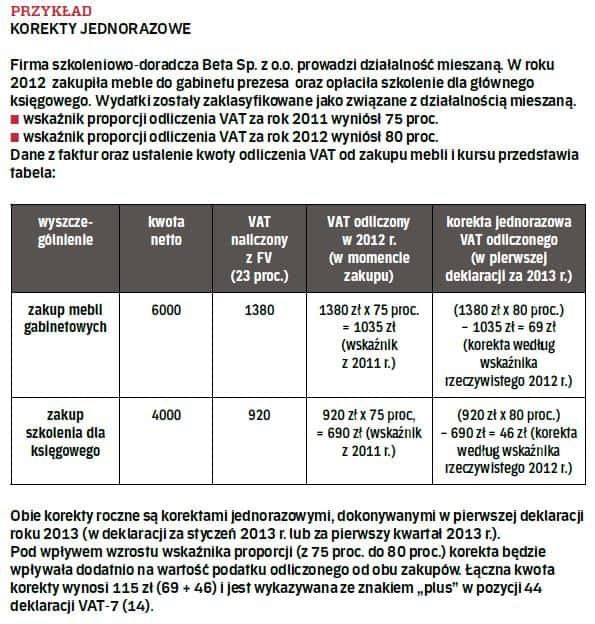

Urządzenia o wartości do 15 000 złotych – jednorazowo

Podatnicy, u których występuje tzw. sprzedaż mieszana, w przypadku zakupu środków trwałych i wartości niematerialnych i prawnych, których wartość początkowa nie przekracza 15 000 zł, w pierwszej deklaracji kolejnego roku dokonują jednorazowej korekty rocznej według rzeczywistego wskaźnika proporcji odliczenia podatku naliczonego.

Wpływ takiej korekty wykazuje się w pozycji 44 deklaracji VAT-7 (14) tj. „Korekta podatku naliczonego od pozostałych nabyć”

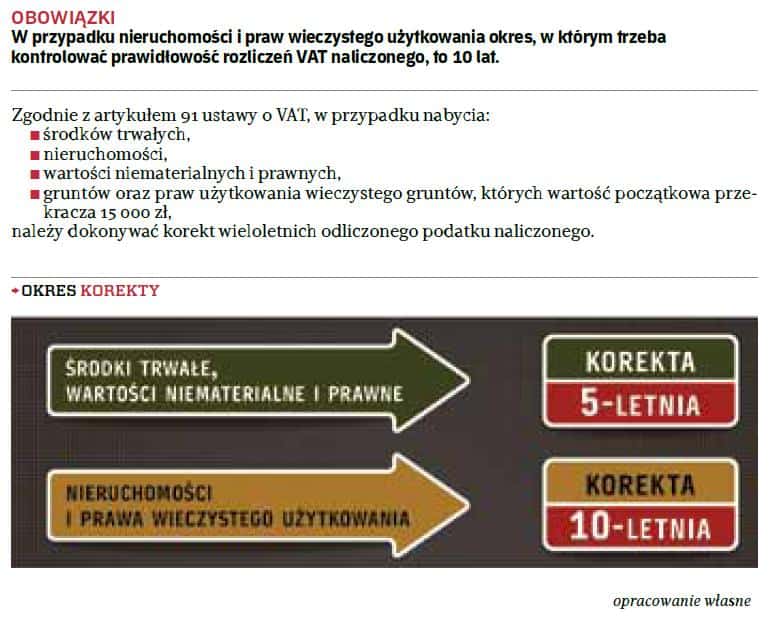

Środki trwałe podlegają korekcie wieloletniej

Oznacza to, że w przypadku zakupu środków trwałych i wartości niematerialnych i prawnych, których wartość początkowa przekracza kwotę 15 000 zł, podatnik zobowiązany jest do dokonywania co rok korekty 1/5 podatku odliczonego w momencie zakupu. Korekta ta, tak samo jak przy pozostałych zakupach związanych z działalnością mieszaną, jest wykazywana w pierwszej deklaracji roku następnego, według rzeczywistego wykonania wskaźnika proporcji. Wykazywana jest w pozycji 43 deklaracji VAT-7 (14) tj. „Korekta podatku naliczonego od nabycia środków trwałych”.

W przypadku zakupu nieruchomości i prawa wieczystego użytkowania podatnik jest zobowiązany do dokonywania co rok korekty 1/10 podatku odliczonego w momencie zakupu.

Uwaga! Pierwszym rokiem korekty jest rok dokonania zakupu i oddania do użytkowania środka trwałego. Na przykład, jeżeli podatnik zakupił i przyjął do ewidencji środków trwałych samochód osobowy w 2009 roku, to pierwszym rokiem korekty jest rok 2009, ostatnim rokiem obowiązywania korekty jest rok 2013 ( 5 lat).

Podatnik prowadzący zarówno działalność opodatkowaną, jak i działalność zwolnioną z VAT staje niejednokrotnie przed trudną decyzją związaną z klasyfikacją wydatków do odpowiedniej grupy, tj. do grupy wydatków związanych z działalnością opodatkowaną lub do grupy wydatków związanych z działalnością zwolnioną lub też do grupy wydatków związanych z tzw. Działalnością mieszaną. Klasyfikacja taka jest najistotniejszym elementem wpływającym na kwotę VAT, jaką podatnik może odliczyć. Podejmując decyzję warto dobrze się zastanowić nad rzeczywistym przeznaczeniem zakupu oraz ewentualnymi argumentami uzasadniającymi zaklasyfikowanie go do grupy wydatków związanych z działalnością opodatkowaną lub mieszaną. Jeżeli jest możliwość klasyfikacji kosztów jako kosztów związanych z działalnością opodatkowaną (bądź mieszaną), warto czasem zadać sobie trud i wyszukać aktualne, podobne do naszej sytuacji interpretacje organów podatkowych i orzeczenia sądów przychylne podatnikom. Szczególnie, jeżeli dotyczy to wydatków o dużej wartości. Należy mieć jednak świadomość, że interpretacje i orzeczenia wydawane są w odniesieniu do indywidualnych przypadków oraz że organy będą mogły podważyć nasze stanowisko.

Uwaga! W przypadku zakupu samochodu osobowego i zakwalifikowania go do działalności mieszanej należy pamiętać o ograniczeniu odliczenia VAT wykazanego w fakturze do wysokości 60 proc. kwoty podatku, nie więcej jednak niż 6000 zł.

Uwaga przy sprzedaży

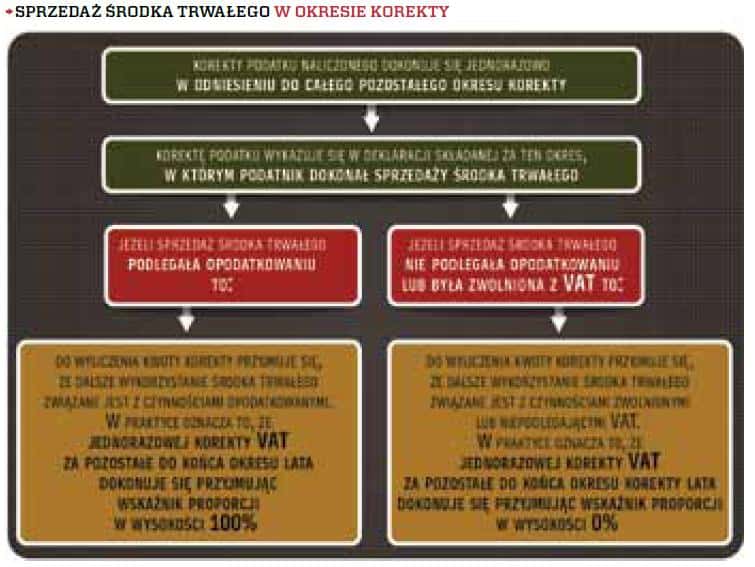

Podatnicy prowadzący działalność mieszaną oraz zakupujący środki trwałe o wartości początkowej powyżej 15 000 zł są zobligowani do dokonywania korekt przez okres 5 lat lub 10 lat. Zasady oraz sposób dokonywania tych korekt zostały już przedstawione. Natomiast co należy zrobić, gdy w trakcie trwania tych korekt podatnik postanowił sprzedać taki środek trwały? Zasady, którymi należy się kierować w przypadku dokonywania korekty z tytułu sprzedaży środka trwałego objętego korektą przedstawia schemat:

Szczególnym przypadkiem w przepisach podatkowych jest sprzedaż samochodów osobowych. Podatnik może zakwalifikować taką transakcję jako sprzedaż samochodu używanego (tj. użytkowanego przez podatnika ponad pół roku) i ma prawo zastosować przy tej sprzedaży zwolnienie od podatku.

Korektę tę należy wykazać w deklaracji za czerwiec 2013 r.

Należy zauważyć, że w przypadku zastosowania zwolnienia do sprzedaży samochodu jako towaru używanego, korekty powinni dokonać zarówno podatnicy, u których miał zastosowanie wskaźnik proporcji odliczenia VAT (czyli posiadający tzw. sprzedaż mieszaną), jak i podatnicy, którzy odliczają całość VAT, ponieważ wykonują tylko czynności opodatkowane. Konieczność dokonywania korekt przy sprzedaży samochodów osobowych potwierdzają również organy podatkowe.

PKF News

Aktualności, alerty i wydarzenia - przydatne informacje z ostatniej chwili.

Wypełnienie pola oznacza wyrażenie zgody na otrzymywanie komunikacji marketingowej. Administratorem danych jest PKF Consult Sp. z o.o. Sp. k. ... więcej

Dziękujemy za zaufanie! Twój adres został zapisany w naszej bazie danych.